Alles Wat Je Moet Weten Over Het Berekenen van Rentevoet

De rentevoet is een belangrijk concept in de financiële wereld en speelt een cruciale rol bij leningen, spaarrekeningen en investeringen. Het berekenen van de rentevoet is essentieel om te begrijpen hoeveel geld je kunt verdienen of verschuldigd bent over een bepaalde periode. Hier zijn enkele belangrijke punten om te overwegen bij het berekenen van de rentevoet:

Wat is de Rentevoet?

De rentevoet is het percentage dat wordt toegepast op een bepaald bedrag geld om de kosten van lenen of het rendement op investeringen te bepalen. Het kan worden uitgedrukt als een jaarlijks percentage en kan vast of variabel zijn, afhankelijk van het type financieel product.

Hoe Wordt de Rentevoet Berekend?

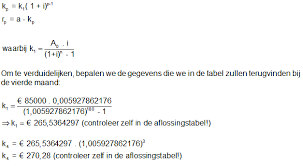

Voor eenvoudige leningen of spaarrekeningen wordt de rentevoet meestal berekend op basis van het geleende of gespaarde bedrag, het tijdsbestek van de lening of spaarperiode en het rentepercentage. De formule voor het berekenen van de rente kan variëren afhankelijk van of het om samengestelde rente of eenvoudige rente gaat.

Belang van Rentevoet Berekenen

Het correct berekenen van de rentevoet is essentieel voor zowel leners als spaarders en investeerders. Het stelt hen in staat om realistische verwachtingen te hebben over hoeveel geld ze kunnen verdienen of moeten betalen over een bepaalde periode. Door goed geïnformeerd te zijn over de rentevoeten, kunnen financiële beslissingen op een verstandige manier worden genomen.

Besluit

Het berekenen van de rentevoet is een fundamenteel aspect van financiële planning en besluitvorming. Of je nu geld leent, spaart of investeert, begrip hebben van hoe de rente wordt berekend en welke invloed dit heeft op je financiën is cruciaal voor het behalen van je doelen. Zorg ervoor dat je altijd goed geïnformeerd bent voordat je financiële verplichtingen aangaat.

Negen Voordelen van Rentevoet Berekenen voor Betere Financiële Inzichten en Beslissingen

- Helpt bij het begrijpen van leningen en spaarrekeningen

- Geeft inzicht in de kosten van lenen en rendement op investeringen

- Essentieel voor financiële planning en besluitvorming

- Stelt je in staat realistische verwachtingen te hebben over geld verdienen of betalen

- Biedt de mogelijkheid om financiële risico’s beter te beoordelen

- Kan helpen bij het vergelijken van verschillende financiële producten

- Maakt het mogelijk om de totale kosten van leningen te berekenen

- Geeft een duidelijk beeld van hoe rentevoeten je financiën kunnen beïnvloeden

- Stelt je in staat om verstandige financiële beslissingen te nemen

Vier nadelen van het berekenen van de rentevoet in België

- Het berekenen van de rentevoet kan complex zijn voor mensen die niet vertrouwd zijn met financiële formules.

- Fouten bij het berekenen van de rentevoet kunnen leiden tot onjuiste financiële beslissingen.

- Bij variabele rentevoeten kan de uiteindelijke kosten of opbrengsten moeilijk te voorspellen zijn.

- Het negeren van andere kosten zoals administratiekosten bij het berekenen van de rentevoet kan leiden tot onnauwkeurige resultaten.

Helpt bij het begrijpen van leningen en spaarrekeningen

Het berekenen van de rentevoet helpt bij het begrijpen van leningen en spaarrekeningen doordat het inzicht geeft in hoeveel rente er betaald moet worden bij leningen of hoeveel rente er verdiend kan worden bij spaarrekeningen. Door de rentevoet te berekenen, kunnen individuen beter begrijpen welke financiële verplichtingen en mogelijkheden er zijn bij het aangaan van leningen of het sparen van geld, waardoor ze weloverwogen beslissingen kunnen nemen die aansluiten bij hun financiële doelen.

Geeft inzicht in de kosten van lenen en rendement op investeringen

Het berekenen van de rentevoet biedt waardevol inzicht in de kosten van lenen en het potentiële rendement op investeringen. Door de rentevoet te analyseren, kunnen individuen en organisaties beter begrijpen hoeveel geld ze uiteindelijk zullen moeten terugbetalen bij leningen of hoeveel winst ze kunnen behalen met hun investeringen. Dit inzicht stelt hen in staat om weloverwogen financiële beslissingen te nemen en om hun financiële doelen effectief te plannen en te beheren.

Essentieel voor financiële planning en besluitvorming

Het berekenen van de rentevoet is essentieel voor financiële planning en besluitvorming omdat het individuen en organisaties in staat stelt om op een doordachte manier hun financiële toekomst te plannen. Door de rentevoet te berekenen, kunnen mensen anticiperen op kosten, opbrengsten en risico’s die verband houden met leningen, spaarrekeningen of investeringen. Dit stelt hen in staat om weloverwogen beslissingen te nemen die aansluiten bij hun financiële doelstellingen en om een solide basis te leggen voor een gezonde financiële situatie op lange termijn.

Stelt je in staat realistische verwachtingen te hebben over geld verdienen of betalen

Het berekenen van de rentevoet stelt je in staat om realistische verwachtingen te hebben over hoeveel geld je kunt verdienen of moet betalen over een bepaalde periode. Door inzicht te krijgen in de rentevoet, kun je anticiperen op de financiële consequenties van leningen, spaarrekeningen of investeringen. Dit helpt je om weloverwogen beslissingen te nemen en je financiële doelen effectief te beheren.

Biedt de mogelijkheid om financiële risico’s beter te beoordelen

Het berekenen van de rentevoet biedt de mogelijkheid om financiële risico’s beter te beoordelen. Door inzicht te krijgen in de rente die wordt toegepast op leningen, spaarrekeningen of investeringen, kunnen individuen en organisaties een nauwkeurige inschatting maken van de kosten en opbrengsten over een bepaalde periode. Dit stelt hen in staat om risico’s te evalueren en weloverwogen beslissingen te nemen die passen bij hun financiële doelstellingen en tolerantie voor risico.

Kan helpen bij het vergelijken van verschillende financiële producten

Het berekenen van de rentevoet kan helpen bij het vergelijken van verschillende financiële producten. Door de rentevoet van leningen, spaarrekeningen of investeringen te berekenen en te vergelijken, kunnen consumenten een weloverwogen beslissing nemen over welk financieel product het meest voordelig is voor hun specifieke behoeften. Het stelt hen in staat om de totale kosten of opbrengsten van verschillende opties te evalueren en zo de beste keuze te maken die past bij hun financiële doelen.

Maakt het mogelijk om de totale kosten van leningen te berekenen

Het berekenen van de rentevoet maakt het mogelijk om de totale kosten van leningen nauwkeurig te bepalen. Door inzicht te krijgen in hoeveel rente er over de looptijd van een lening betaald moet worden, kunnen leners een beter beeld vormen van de totale financiële verplichtingen die ze aangaan. Dit stelt hen in staat om weloverwogen beslissingen te nemen en te bepalen of een specifieke lening haalbaar is binnen hun budget en financiële doelstellingen.

Geeft een duidelijk beeld van hoe rentevoeten je financiën kunnen beïnvloeden

Het berekenen van de rentevoet geeft een duidelijk beeld van hoe rentevoeten je financiën kunnen beïnvloeden. Door inzicht te krijgen in hoe de rentevoet werkt en hoe deze van invloed is op leningen, spaarrekeningen en investeringen, kun je beter anticiperen op de financiële consequenties van je beslissingen. Het stelt je in staat om te plannen en strategieën te ontwikkelen die rekening houden met de impact van rentevoeten, waardoor je financiële stabiliteit en groei kunt bevorderen.

Stelt je in staat om verstandige financiële beslissingen te nemen

Het berekenen van de rentevoet stelt je in staat om verstandige financiële beslissingen te nemen. Door een duidelijk inzicht te hebben in hoeveel rente je kunt verdienen of verschuldigd bent over een bepaalde periode, kun je weloverwogen keuzes maken met betrekking tot leningen, spaarrekeningen en investeringen. Deze kennis helpt je om financiële risico’s te beoordelen en de juiste strategieën te implementeren om je financiële doelen te bereiken op een manier die bij jouw situatie past.

Het berekenen van de rentevoet kan complex zijn voor mensen die niet vertrouwd zijn met financiële formules.

Het berekenen van de rentevoet kan een uitdaging vormen voor mensen die niet bekend zijn met financiële formules. De complexiteit van de berekeningen en het begrijpen van de verschillende factoren die van invloed zijn op de rentevoet kunnen verwarrend zijn voor wie niet vertrouwd is met financiële concepten. Dit gebrek aan kennis kan leiden tot fouten in de berekeningen en onjuiste interpretaties van de rentevoet, wat uiteindelijk kan resulteren in verkeerde financiële beslissingen. Het is daarom belangrijk om, indien nodig, professioneel advies in te winnen om een correcte rentevoet te berekenen en goed geïnformeerde financiële keuzes te maken.

Fouten bij het berekenen van de rentevoet kunnen leiden tot onjuiste financiële beslissingen.

Fouten bij het berekenen van de rentevoet kunnen verstrekkende gevolgen hebben en leiden tot onjuiste financiële beslissingen. Een onnauwkeurige berekening kan resulteren in het betalen van te veel rente bij leningen of het mislopen van potentiële inkomsten bij investeringen. Hierdoor kunnen individuen of organisaties financieel benadeeld worden en hun financiële stabiliteit in gevaar brengen. Het is daarom van groot belang om zorgvuldig en accuraat de rentevoet te berekenen om te voorkomen dat er foutieve beslissingen worden genomen die negatieve repercussies kunnen hebben op de financiële situatie.

Bij variabele rentevoeten kan de uiteindelijke kosten of opbrengsten moeilijk te voorspellen zijn.

Bij variabele rentevoeten kan de uiteindelijke kosten of opbrengsten moeilijk te voorspellen zijn. Het risico van onzekerheid en schommelingen in de rentevoet kan leiden tot onverwachte financiële consequenties voor leners, spaarders en investeerders. Het gebrek aan voorspelbaarheid bij variabele rentevoeten kan het moeilijk maken om nauwkeurig te plannen en budgetteren, waardoor financiële stabiliteit in gevaar kan komen. Het is daarom belangrijk om de potentiële risico’s van variabele rentevoeten zorgvuldig af te wegen en passende voorzorgsmaatregelen te nemen om mogelijke verrassingen te minimaliseren.

Het negeren van andere kosten zoals administratiekosten bij het berekenen van de rentevoet kan leiden tot onnauwkeurige resultaten.

Het negeren van andere kosten zoals administratiekosten bij het berekenen van de rentevoet kan leiden tot onnauwkeurige resultaten. Deze bijkomende kosten kunnen aanzienlijke invloed hebben op het totale bedrag dat uiteindelijk betaald moet worden of ontvangen wordt. Door alleen te focussen op de rentevoet zelf, zonder rekening te houden met alle extra kosten die gepaard gaan met een lening, spaarrekening of investering, loop je het risico om een vertekend beeld te krijgen van de werkelijke financiële impact van de transactie. Het is daarom essentieel om alle relevante kosten mee te nemen in de berekening om een nauwkeurig en volledig beeld te krijgen van de financiële situatie.